この10年 ミウラの変わったところ&変われないところ (後編)

3.ミウラの変われないところ

色々な変化があった一方で、この10年ミウラが変われなかった点は?

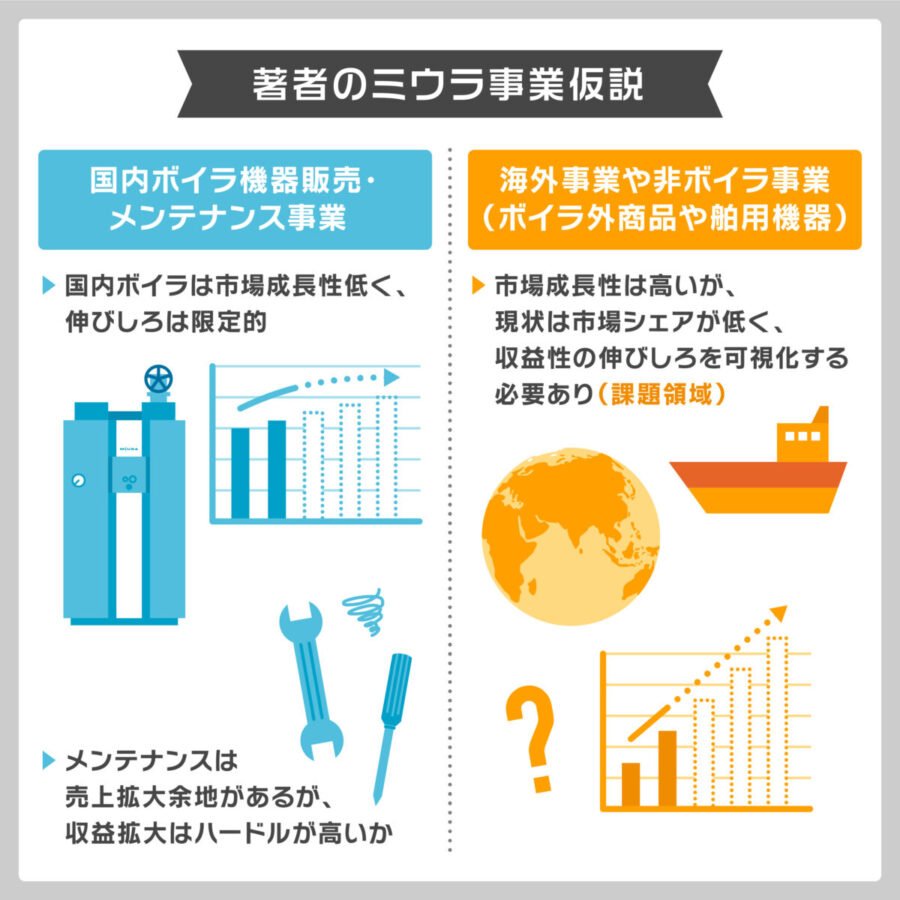

ミウラの過去10年で変われなかった点として、国内ボイラ(国内メンテナンス事業含む)以外の事業の成長性に関する課題とイノベーションに関する課題を挙げたい。以下、それぞれの論点について説明していく。

【課題1】国内ボイラ以外の事業領域の成長性をもっと高められないか

国内ボイラもボイラ以外の事業・海外事業も売上・利益共に過去10年で増加傾向にある。マクロな市場予測を踏まえると国内ボイラ以外の事業領域・地域販売の売上・利益拡大がミウラ全体の事業成長性の確保のためには必要不可欠になるのだが、現状のパフォーマンス上は課題が見られる。

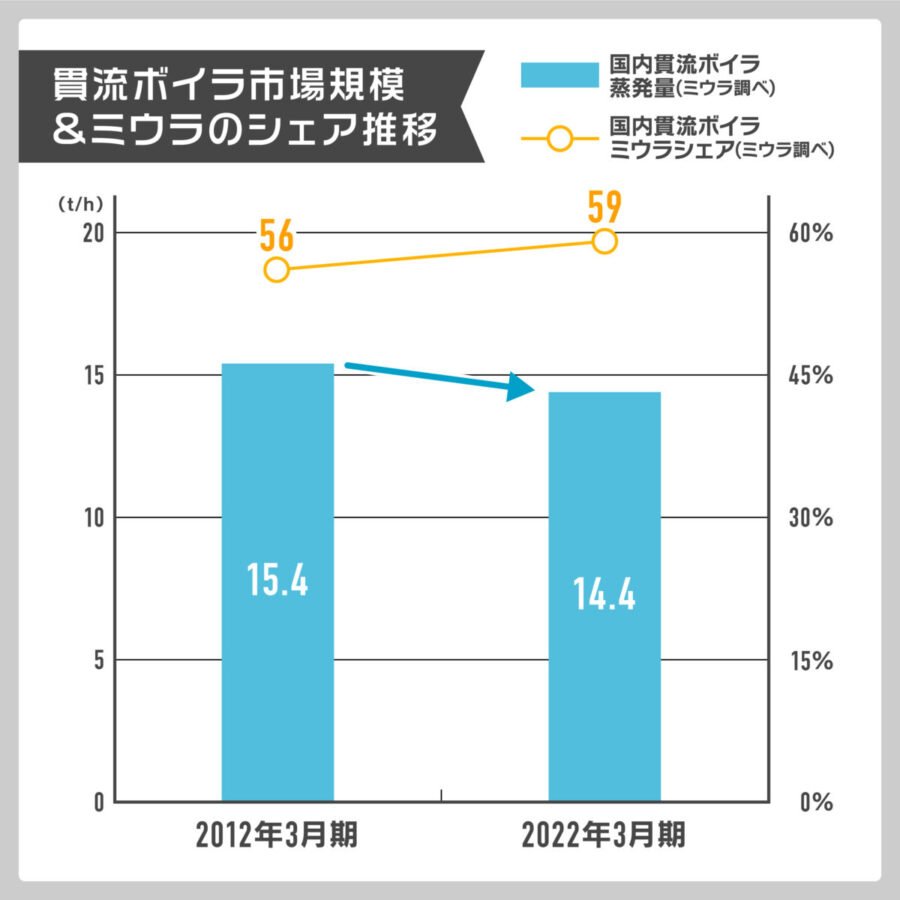

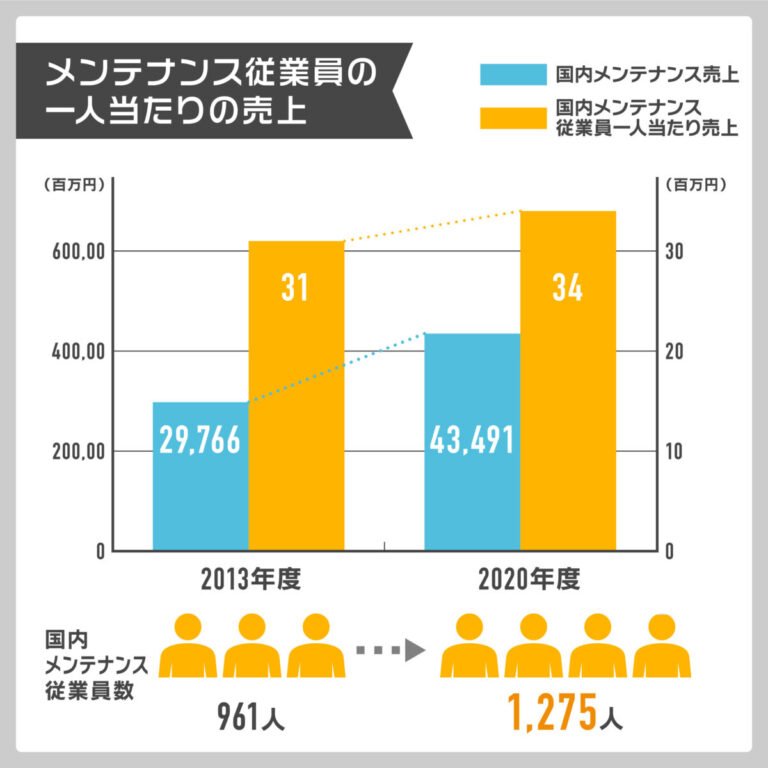

国内貫流ボイラ市場は2010年代にピークアウトし緩やかに減少してゆく中、ミウラのシェアはすでに十分高く、大きな売り上げの伸びは難しい。そのような状況でも、国内メンテナンス事業はフィールドエンジニアの人員を強化し、増収増益を果たしている。一方で取り扱う商材の広がりによるものでもあるだろうか、フィールドエンジニアの残業時間は他の職種よりも約20%程度長く、年次有給休暇取得数は少なくなっており(19年度データ)、業務負荷が相対的に高いと推察できる。更なる業務効率の改善・ツール導入などを行って一人当たりの生産性を改善しない限り、国内メンテナンス事業での今以上の収益強化は困難だろうと想像される。

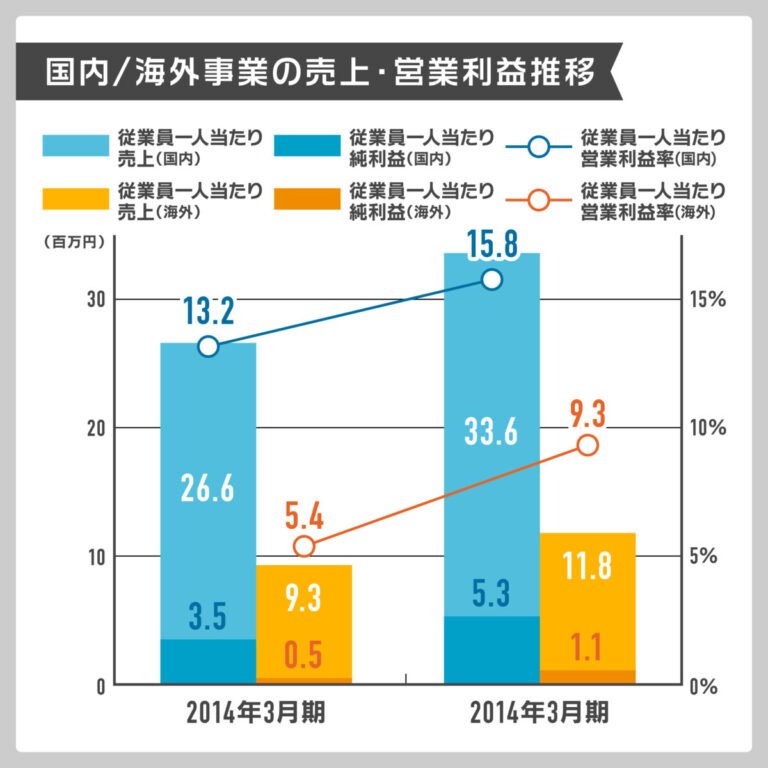

続いて海外事業を見てみると、収益性は国内事業に比べ低くなってる(営業利益率で7%弱の差がある)。社員一人当たりの売上・利益も国内事業ほど高くなく(一人当たりの売上は国内と海外では20百万円以上の隔たりがある)、国内ほどの高効率なオペレーションを実現できていない。競争環境や地理的なカバー範囲、お客様との取引関係の在り方も異なる海外市場で、国内のような機器販売からメンテナンスに至る高品質な体制をセットアップする難しさと対峙していることが予想される。

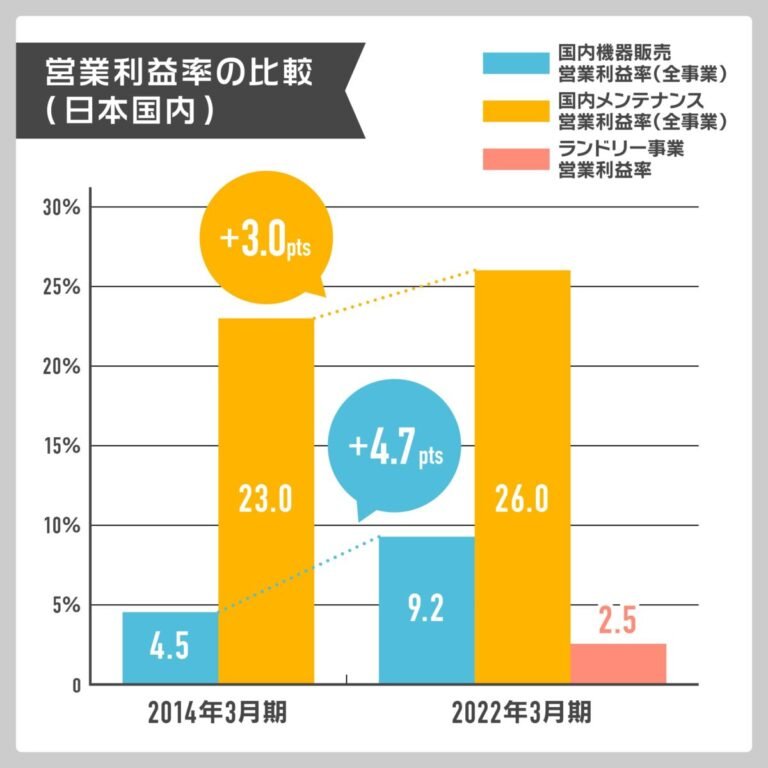

商材ごとに収益性を分析すると、パフォーマンス改善の余地がうかがえる事業も確認できる。たとえば17年にミウラのラインナップに統合されたランドリー事業は、訪日外国人向けの需要の落ち込み等市況の影響が大きいが、直近の21年度の営業利益率は2.5%であり、全事業の機器販売営業利益率よりも6.7%低く、苦戦していると考えられる。

異なる競争環境・商材であるため、国内のボイラ機器販売・メンテナンス事業と同様の高い利益水準を海外事業やボイラ以外の商材に期待することは必ずしも適切ではない。だが、国内ボイラの成長性に大きく頼れない分、それ以外の事業領域・海外事業への期待値は必然的に大きくなる。部外者の視点に過ぎないが、例えばボイラ以外の商材についてはトータルソリューションのシナジーを(メンテナンス以外の領域においても)売上か利益、もしくはコスト面で可視化したい。また、海外事業については国内の事業ノウハウの移転のみならず、パートナーシップ戦略や資本を伴う提携・買収などインオーガニックな事業拡大についても検討の余地があるのではないか。

【課題2】イノベーションへの取り組み

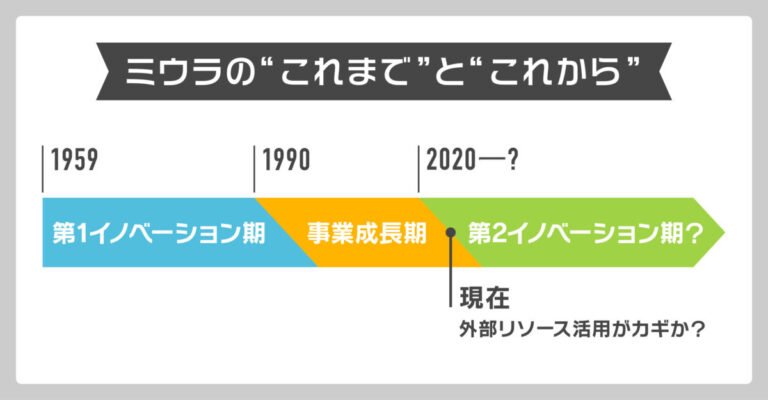

効率性を極限まで高めた貫流ボイラの開発力や80年代後半からマイコンと通信機能を駆使してリモートメンテナンスの仕組みを作り上げていた先見の明からして、ミウラのイノベーションが他社に比べ大きく劣ると指摘するのは適切ではない。企業のイノベーションの実力については、開発費や特許出願件数をもとに企業のイノベーションの実力を評価したり(i)、新規の事業アイディア数でイノベーション状況を概観したり、外部企業とのアライアンス・連携状況をもとに評価を下したり、投資家の期待値をもとに企業のイノベーティブスコアを作成してみたり(ii)、著者の見るところ多種多様な考え方が存在する。ミウラのイノベーションの実力を評価するにあたっても、できるだけ多面的に評価を行いたい。

定量的にうかがえるミウラのイノベーションの現在地は?

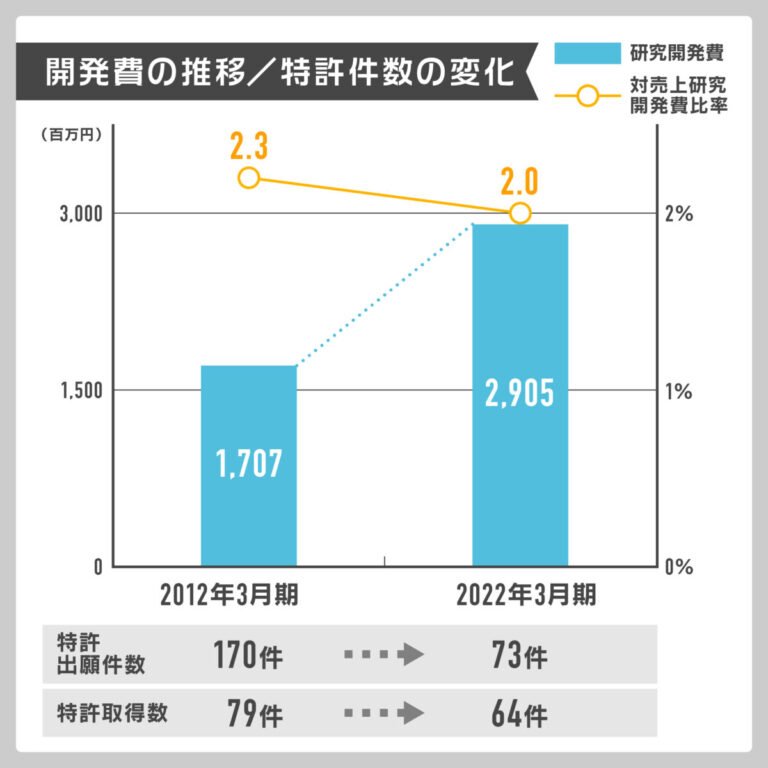

ミウラの開発費は売上比では2.0-2.7%程度で過去10年推移しており、ミウラの属するはん用機械器具製造業の研究費比率の平均が2.3%程度であることを踏まえる(iii)と、業界水準程度になる。特許の出願件数については170件(12年度)から73件(21年度)に減少し、特許取得件数に関しては79件(12年度)に対し、64件(21年度)とほぼ同程度にとどまる(iv)。またイノベーションを生み出すための業務改革という視点では、前編にてお伝えした残業時間減少のトレンドを踏まえると、非効率な業務自体がダイエットされているように見える一方、IT関連の予算額は過去10年で大きく変化していない。システム領域を中心に業務効率に関する改善余地も残っているのではないかと想像する。

新規事業・サービス検討のためのポートフォリオは組み切れているだろうか

ミウラにはアイディアコンテストのような新規事業創出のスキームも存在しており、手を挙げれば新規事業を立ち上げる機会も社員に与えられていると聞く。また、前編でも紹介したとおり外部企業との共同開発や資本を伴う連携も行われている。加えて直近の22年度の中期計画ではサポート戦略としてM&Aによる事業拡大や研究開発・ベンチャー投資などが積極的に検討されている。

一方で、「大型投資を模索する」などの表現も中期計画にはあり、21年度末には利益剰余金が約1,200億円まで積み上げられている(5年間で約230億円増加)点も踏まえると、依然投資先の選定を行う段階にある点もうかがえる。

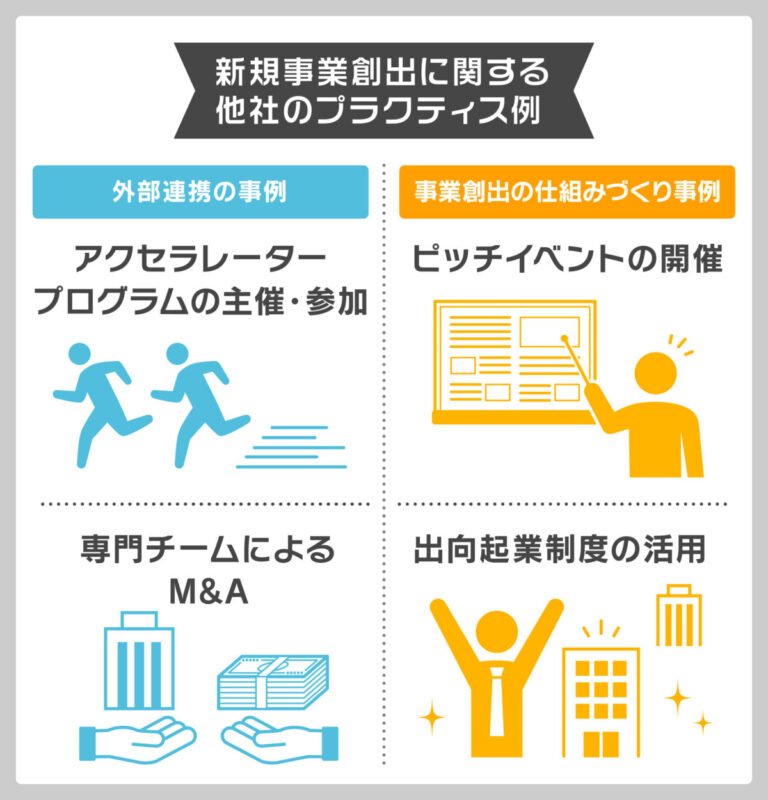

外部活用に関する業界の動向を踏まえると、スタートアップとの連携のためにアクセラレータープログラムを主催・参加するなど関連技術動向をセンシングするような取り組みを行う企業も昨今増えている。またクロスボーダーM&Aチームが海外の買収・連携先のロングリストの策定からDD、買収後のPMIを実施するなど、ビジネス機会をグローバルに探索するような企業の取り組みも見受けられる。

新規事業づくりの仕組みに関しても、ベンチャーキャピタルなど外部専門家の知見も借りながら、システマティックに事業シーズを作り出す企業も増えている。また、イノベーションや新規事業創出に積極的な尖った社員に対し、会社に籍を置きながらの起業を後押しする“出向起業(v)”といった新たな新規事業創出の試みも生まれている。

ミウラでも事業拡大をより加速化するために、投資先・連携先の探索や事業アイディアの創出、新規事業に特化した人材の育成を行う仕組みの整備がより一層求められるのではないだろうか。

4.ミウラが目指すべきところ

今後ミウラが目指すべき方向性とは?

以上、ここ10年でのミウラの変化した点、変われなかった点を見てきた。10年の多面的なデータを踏まえると、ミウラはダイナミックな事業成長と変化の10年を通過してきたように見える。祖業のボイラとメンテナンスの強みを礎に、お客様との信頼関係を築くミウラの強いビジネスモデルが財務パフォーマンス上でも示されている。

また、外部リソースの活用という観点でも、社外との共同開発や出資・買収を盛んに行うなど、柔軟に内外のリソースを組み合わせて事業の深化・領域の拡大を行ってきた点も見て取れる。筆者もミウラの皆様と仕事をご一緒させていただく中で、外部の人間に対してリスペクトを持ち、提案に対しても前向きに接してくださるなど、外部リソースとのシナジーを生み出す文化的な下地は大いにあると感じる。

これからのミウラは、変化すべき領域に関してはリソース投入を加速し、両利きの経営度合をさらに高められると良いと考える。そのためには、イノベーションを生み出す社内のプロセス設計や社外との協業の仕組みを強化することにより、新たなアイディアの探索からミウラの強みとのシナジー構築を図るとよい。また、DX強化の側面では、現在レガシーシステムの入れ替えを進めているとうかがっているが、そこでは徹底した顧客視点とデータドリブンなオペレーションをベースに業務プロセスを構築していただければと考える。

VUCAと言われる現代において、過去の事業の延長線上に事業の未来が保証されているわけではない。しかし、データ分析を通じてあたかもこの10年をミウラと一緒に追体験してきたように感じている著者にとっては、ミウラはこの先も変わらずに、「変わり続けてほしい」と思う。末筆ではあるがこのような考察の記事をこのミウラplusに執筆する機会を頂けたことに改めて感謝の意を表したい。

参考

i 「企業のイノベーション力は測定可能か?」(株式会社マキシマイズ、2019年)、 (maximize.co.jp)

ii 「The Innovation Premium: Our Methodology」(Jeff Dyer and Hal Gregersen、2011年)、(forbes.com)

iii 2018年度データ。経済産業省企業活動基本調査H21-5shou.pdf (meti.go.jp)、統計トピックスNo.124 我が国の企業の研究費と売上高 (stat.go.jp)より算出

iv 公開情報をベース:三浦工業株式会社の特許出願公開一覧 2012年 (ipforce.jp)

v 「出向起業の促進」 (METI/経済産業省、2021年)

図「国内/海外事業の売上・営業利益推移」中、グラフ右側を「2014年3月期」と誤って記載していたため「2022年3月期」に修正しました。 (2022年12月21日)

図「ボイラと非ボイラ商材の営業利益の推移」は内容に誤りがあったためタイトル含め以下のように修正しました。

ボイラと非ボイラ商材の営業利益の推移→営業利益率の比較(日本国内)

国内ボイラ機器販売営業利益率→国内機器販売営業利益率(全事業)

国内メンテナンス営業利益率→国内メンテナンス営業利益率(全事業)

国内ランドリー営業利益率→ランドリー事業営業利益率

それに伴い本文も、以下のように修正しています。

(修正前)

ボイラ以外の商材(舶用、ランドリー、特機、新事業開発、環境など)について見てみると、コロナ禍による市場の落ち込みもあり、パフォーマンスに改善の余地がうかがえる。特に17年にミウラのラインナップに統合されたランドリー事業は、訪日外国人向けの需要の落ち込み等市況の影響が大きいが、直近の21年度の営業利益率は2.5%であり、国内ボイラ機器販売の利益率よりも6.7%低く、収益性の観点では苦戦している。

(修正後)

商材ごとに収益性を分析すると、パフォーマンス改善の余地がうかがえる事業も確認できる。たとえば17年にミウラのラインナップに統合されたランドリー事業は、訪日外国人向けの需要の落ち込み等市況の影響が大きいが、直近の21年度の営業利益率は2.5%であり、全事業の機器販売営業利益率よりも6.7%低く、苦戦していると考えられる。

(2023年1月27日)

![ミウラplus[ミウラプラス]](/assets/img/logo.svg)